本日は仮想通貨の税金について解説していきます。

仮想通貨の税金のポイント

仮想通貨で利益を得た場合その利益は所得税法上、「雑所得」に区分されます。

主に年金であったり副業で稼いだお金等が雑所得に分類されます。

では、どのくらいの税金がかかってくるのでしょうか?

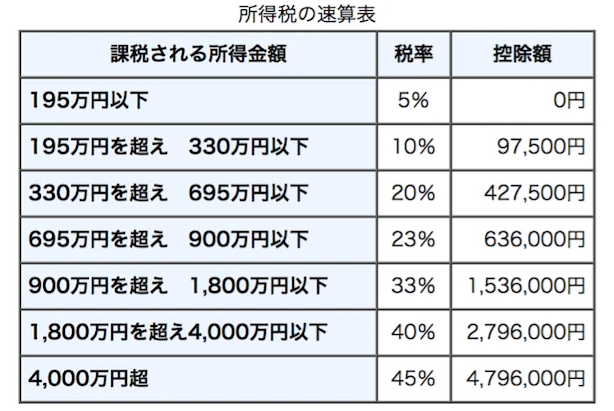

基本的には稼いだら稼いだ分だけ税金が変動していく「累進課税」という分野に値します。

最大では45%の税率がかかります。

都道府県、市区町村に納める10%の住民税を加えると最大で55%の税率がかけられます。

例をあげると、給与所得が500万円で仮想通貨のトレードで得た所得が200万円の場合、2つの収入をプラスした700万円に対して税率がかけられます。

仮想通貨取引で税金が発生するタイミング1

仮想通貨で税金が発生するタイミングは大きく分けて4つあります。

1.仮想通貨を売却したとき

仮想通貨を売ったタイミングで利益(または損失)が発生します。

ちなみにここで言う利益とは、仮想通貨を買ったときにかかった金額と、売ったときの価格で求められる差額のことです。

例)400万円で買った1BTCを500万円で売ったケースで計算していきましょう。

【利益となる金額の計算】

500万円(売ったときの価格)-400万円(買ったときの支払い価格)=100万円(利益の金額)

仮想通貨取引で税金が発生するタイミング2

2.仮想通貨同士でトレードしたとき

ビットコイン(BTC)を使ってイーサリアム(ETH)を買うなど、仮想通貨同士でトレードしたときも利益が発生します。

例)200万円で購入した1BTCが2倍の400万円にまで値上がりし、それを使って400万円分のETHを買ったケース。

【利益となる金額の計算】

400万円(ETHを買った金額)-200万円(BTCを買った金額)=200万円(利益の金額)

仮想通貨取引で税金が発生するタイミング3

3.仮想通貨で商品を購入したとき

仮想通貨を売却して日本円に変えてから商品を購入した場合にも税金がかかる場合があります。

例)108万円(税込み)の商品を、1BTC(取得価額:80万円+購入手数料税込み540円)で購入した場合の課税所得は、108万円から80万540円を控除した額になります。

仮想通貨でNFTを購入したときも課税対象になります。

※NFT:Non-Fungible Token(ノンファンジブル・トークン)を正式名称とするデジタル資産

仮想通貨取引で税金が発生するタイミング4

4.マイニングやステーキングによる報酬をもらえたとき

仮想通貨取引でマイニングやステーキングによって得られる収入をもらえたときにも利益が発生します。

「マイニング」は仮想通貨を貸し出して賃借料を受け取ることです。

「ステーキング」は持っている銘柄による利回りを得られるシステムを指します。

どちらも「もらえたタイミングで利益が発生する」と把握しておきましょう

今回は仮想通貨の税金についてお伝えしました。

仮想通貨取引を行う上で税金についての基本的な内容を理解しておかなければなりません。

仮想通貨は利確するタイミングもそうですし、どのような通貨を保有していくのか、

どれぐらいのスパンで利益を狙っていくのかっていうこともかなり大事になってきます。

もし分からないことがあったら僕の公式LINEまでお気軽ご相談ください♪

現在はYouTubeの配信をメインに行っていますので仮想通貨バブルで

利益を出したい方はぜひこちらもチェックしてください☆